Новости. Обзор СМИ Рубрикатор поиска + личные списки

Суд кипрского города Лимассол выдал ордер на арест экс-главы ЦБ страны Атанасиоса Орфанидиса после того, как тот не явился на запланированные на пятницу слушания, сообщает кипрское агентство CNA в пятницу.

Иск против Орфанидиса был подан жителем Лимассола Костасом Меласом. Как заявил адвокат пострадавшего гражданина, "обманным путем банк Лаики через своих служащих выманил у клиента 400 тысяч евро, а ему дал ценные бумаги".

По словам адвоката Меласа, ни Орфанидис, ни его адвокат не явились в пятницу в суд, после чего был выдан ордер на арест экс-главы ЦБ Кипра. Сам Орфанидис в настоящее время находится в США, где преподает в Массачусетском технологическом институте. Следущие слушания должны пройти 14 ноября.

Кипр был вынужден обратиться за внешней поддержкой в июне текущего года на фоне бюджетных и долговых проблем, а также необходимости рекапитализации банков острова, чьи активы многократно превосходят 18-миллиардный ВВП Кипра. В разгаре греческой реструктуризации весной этого года президент Христофиас вступил в открытый конфликт с тогдашним главой ЦБ Кипра Атанасиосом Орфанидисом, который винил правительство в неспособности добиться от ЕС компенсации банковских убытков по греческому долгу.

В свою очередь, Христофиас посчитал, что Орфанидис должен был помешать местным банкам закупать греческие государственные облигации, которые после реструктуризации долга Греции вызвали миллиардные убытки и страхи за стабильность финансовой системы Кипра. Президент не продлил пятилетний срок Орфанидиса, назначив на пост главы ЦБ экономиста Паникоса Димитриадиса.

Американская CNN в одном из своих недавних репортажей, посвященных культуре доисторической эпохи, включила древние Микены в список 15 наиболее важных археологических направлений мира.По мнению американской новостной сети, наиболее важными археологическими памятниками планеты являются древний город Курион и археологическая зона в Пафосе на Кипре, а также Фивы в Египте, крепость-дворец Ирода Великого в Масаде (Израиль) , древнегреческий город Джераш (Ге?раса) в Иордании, Лумбини в Непале, где, как считается родился Будда, могила Конфуция в Китае и др.

Описание Микен начинается с Генриха Шлимана, который в 1876 году обнаружил погребальную «Маску Агамемнона», как принято называть знаменитую находку немецкого археолога, выполненную из золота.

Согласно данным министерства культуры Греции, маска датируется XVI веком до н.э., являясь самой красивой маской из пяти золотых масок правителей, найденных в первой погребальной зоне Микен. Более того, это единственная маска, которая изображает бородатого человека.

«Микенская империя оказала чрезвычайное влияние на древний мир», - отмечается в тексте, в котором с большим интересом говорится о сохранении величественных Львиных Ворот (середина XIII века до н.э.), а также о царских купольных гробницах.

Многопрофильный транспортный холдинг RTK Rail Transports Company Ltd, в начале апреля 2013 года консолидировавший "Русагротранс", "А-транс", Грузовую компанию и "ЛП-транс", планирует приобрести железнодорожного перевозчика лесных грузов ООО "ТрансЛес".

Как говорится в материалах Федеральной антимонопольной службы /ФАС/, RTK Rail Transports Company получила от ведомства разрешение на покупку 100 проц в уставном капитале ООО "ТЛ Менеджмент".

Другим своим решением ФАС удовлетворила ходатайство ООО "ТЛ Менеджмент" о приобретении прав, позволяющих определять условия осуществления ООО "ТрансЛес" предпринимательской деятельности, в результате приобретения 100 проц акций кипрской компании Wardhill Limited. Согласно данным ЕГРЮЛ, эта компания полностью контролирует ООО "ТрансЛес".

Компания "ТрансЛес" - оператор подвижного состава рынка железнодорожных перевозок лесных грузов. На сегодняшний день в управлении компании находится более 10 тыс железнодорожных платформ и полувагонов. Доля ООО "ТрансЛес" в общесетевой перевозке лесных грузов за 2012 году составила 20 проц, а среднемесячный грузооборот - 550 тыс тонн.

Как сообщалось ранее, владельцы оператора железнодорожных перевозок зерновых грузов "Русагротранс" в апреле 2013 года сформировали холдинг RTK Rail Transports Company Ltd, зарегистрированный на Кипре. В холдинге были консолидированы "Русагротранс", "Грузовая компания", "А-транс" и "ЛП транс". Общий парк холдинга насчитывает 37 тыс вагонов.

Авиакомпания Aegean Airlines (Греция) с 30 апреля намерена запустить рейс Ираклион-Киев, а со 2 мая 2014 года - рейс Родос-Киев с частотой два раза в неделю.Рейс Ираклион-Киев будет выполняться до 11 октября 2014 года, рейс Родос-Киев - до 13 октября. Рейсы будут выполняться в международный аэропорт "Киев" (Жуляны).

Как сообщалось, Aegean Airlines с 3 апреля текущего года запустила рейсы из Киева в Ларнаку (Кипр) и Афины (Греция).

Aegean Airlines - крупнейшая частная авиакомпания Греции, основанная в 1987 году.

РОССИЙСКАЯ ИНФЛЯЦИЯ ПРЕВЫСИЛА СРЕДНЕЕВРОПЕЙСКУЮ В 11 РАЗ

За восемь месяцев инфляция в России набрала 4,5% по сравнению с 0,4% в странах Евросоюза

Потребительские цены в России по состоянию на конец августа этого года росли в 11,25 раза быстрее, чем в среднем по Европе. Так, за январь-август инфляция в РФ набрала 4,5% по сравнению с 0,4% в странах Евросоюза, сообщает Росстат.

По данным ведомства, в прошлом месяце и в нашей стране, и в ЕС наблюдался рост цен. В России отчетный показатель за месяц вырос на 0,1%, так же, как и в странах Евросоюза. При этом наибольший прирост потребительских цен по сравнению с предыдущим месяцем был отмечен в Бельгии (1,6%) и Люксембурге (1,4%). Вместе с тем во многих европейских странах наблюдалось и понижение потребительских цен за август: особенно это было заметно в Греции (1,7%), Латвии (1%), Португалии и на Украине (0,7%).

Примечательно и то, что и в России, и в Европе в августе снижались цены на продукты питания. В нашей стране этот показатель уменьшился на 1,1%, а в странах Евросоюза - на 0,6%. Сильное снижение, в частности, наблюдалось в таких зарубежных странах, как Латвия (2,9%), Чехия, Эстония, Финляндия, Венгрия, Польша, Литва, Словакия, Румыния (1,1-1,5%). Однако в отдельных государствах отмечалось увеличение цен: в Хорватии - на 0,6%, в Испании и на Мальте - на 0,5%, в Люксембурге - на 0,2%, на Кипре - на 0,1%.

Сопоставляемые статистические данные Росстата и Евростата обычно свидетельствуют об опережении темпов инфляции в России аналогичных европейских показателей. Так, по итогам января-июля этого года российская инфляция обогнала среднеевропейскую в 14,7 раза

Летом 2013 года авиакомпания "Международные Авиалинии Украины" вновь расширила спектр возможностей онлайн регистрации. Теперь услугой удаленной регистрации могут воспользоваться пассажиры, вылетающие собственными рейсами МАУ из Варшавы, Вильнюса, Мюнхена, Стамбула и Ларнаки.

Пассажиру МАУ, желающему воспользоваться услугой удаленной регистрации на рейс МАУ, необходимо посетить официальный вебсайт авиакомпании www.flyUIA.com, зайти в раздел "онлайн регистрация", ввести свою фамилию и код бронирования или номер электронного билета в соответствующие поля и самостоятельно выбрать место в салоне самолета.

По завершении процедуры онлайн регистрации на указанный им адрес электронной почты пассажир получает посадочный талон со специальным штрих-кодом. Данный документ необходимо распечатать в двух экземплярах и предъявить сотрудникам МАУ при посадке в самолет.

Воспользоваться услугой могут все пассажиры собственных рейсов МАУ (трехзначный коды рейса, например, PS101), за исключением пассажиров до 12 лет, путешествующих без сопровождения взрослых, пассажиров, нуждающихся в специальных услугах или медицинской помощи, пассажиров, путешествующих в группе от 10 человек, а также пассажиров с младенцами до 2-х лет, не занимающими отдельного места.

Онлайн регистрация открывается за 23 часа до вылета рейса по расписанию и заканчивается за 2 часа до вылета. Услуга позволяет самостоятельно зарегистрировать группу до 9 пассажиров с единым бронированием.

Пассажирам, планирующим вылетать с багажом, также предоставляется возможность воспользоваться услугой веб-регистрации. По прибытии в аэропорт им необходимо сдать багаж на специальной стойке регистрации багажа - baggage drop point. Прием багажа заканчивается за 40 минут до вылета рейса по расписанию.

На данный момент услуга онлайн регистрации доступна для пассажиров рейсов МАУ, путешествующих из Киева, а также других пунктов маршрутной сети авиакомпании: Алматы, Амстердам, Астана, Баку, Барселона, Берлин, Бишкек, Брюссель, Вена, Днепропетровск, Донецк, Екатеринбург, Ереван, Женева, Калининград, Ларнака, Лондон, Лиссабон, Львов, Милан, Москва (Домодедово, Шереметьево), Новосибирск, Одесса, Прага, Рим, Санкт-Петербург, Симферополь, Стамбул, Тбилиси, Тель-Авив, Франкфурт, Харьков, Цюрих.

МАУ также предоставляет возможность регистрации онлайн пассажирам чартерных рейсов, вылетающих из Киева.

Онлайн регистрация на рейсы по вылету из аэропортов Батуми и Афины временно недоступна. Перед вылетом из аэропортов Баку и Одессы пассажирам, прошедшим процедуру веб-регистрации, необходимо обменять электронный посадочный талон на стандартный на стойке регистрации в аэропорту.

Трудно быть брендом

Человек-антивирус Евгений Касперский рассказал, как его увлечение превратилось в компанию с капитализацией в несколько миллиардов долларов «Я несу личную ответственность за борьбу с вирусами, — так скромно на вопрос о конкурентном преимуществе отвечает Евгений Касперский, генеральный директор и совладелец компании ”Лаборатория Касперского”. — Кто такой мистер Symantec? А мистер Касперский — вот он перед вами!»

Сегодня основанная в России «Лаборатория Касперского» входит в четверку наиболее крупных антивирусных компаний мира. В странах СНГ она лидер и обгоняет по объему продаж антивирусных программ мирового чемпиона — компанию Symantec.

Хоть Касперскому и неприятно, когда его узнают на улице, ему приходится мириться с собственным фото на коробках с продуктом и привыкать к риску быть узнанным в аэропортах. «Эксперт» поинтересовался у разработчика антивируса о том, каково быть глобальным брендом.

— Что было изначально — бизнес или бренд?

— Всё начиналось и развивалось одновременно. Первые разработанные программы я подписывал собственным именем. А когда пришло время называть компанию, моя жена Наталия предложила название Kaspersky. Я был категорически против, но придумать другое хорошее название не смог.

— Были ли у вас проблемы соединения бренда и личности?

— Серьезных — нет. Вначале к написанию антивируса я относился как к хобби. Я тогда служил офицером в Советской Армии. Когда наступили «веселые» девяностые, мне удалось заключить два контракта. Один на десять тысяч рублей (на эти деньги тогда можно было купить машину), другой — на 25 тысяч. К слову, это был совершенно безумный проект. На базе MS DOS на дискетах разрабатывалась система, которую по сложности можно было сравнить с Microsoft Windows и ее офисными приложениями. Было очевидно, что на такой технологической базе она будет нежизнеспособна. Но проект финансировался, и мы свою задачу выполнили — разработали технологии, получили деньги и расстались. Этот заказ дал мне понимание того, как на разработке софта можно зарабатывать. К 1997 году я собрал команду из 15 человек, но тогда она влачила жалкое существование. Мы были подразделением компании КАМИ и работали с ней на кредитных условиях.

— На что жили?

— Партнерская сеть КАМИ приносила крохи, тогда ведь софт никто не покупал. В основном зарабатывал на халтуре. Фактически я вел два антивирусных проекта, набивал базы данных для себя и зарубежной антивирусной компании. На одну-две тысячи долларов в месяц работали сначала втроем, потом впятером. Задержки по зарплате были обычным делом до 1998 года.

В 1994-м нашлись первые зарубежные покупатели наших разработок, что позволило как-то сводить концы с концами. А уже в 1997 году мы получили первые технологические контракты. От немцев и финнов — компаний G-Data и F-Secure.

В какой-то момент я понял, что нужен человек, который вел бы партнерскую сеть, «окучивал» клиентов, заключал договоры и следил за поступлением денег. Но на зарплату 300 долларов, которую я мог тогда предложить, ни один опытный менеджер не согласился бы пойти. И тут помогла жена: быстро всему научилась, стала много ездить, выучила английский. Всего за год навела порядок в партнерской сети. И сегодня я не против того, что в компанию многие приходят без опыта.

— Когда стартап показал первые признаки успеха?

— К 1997–1998 годам мы стали экспортной компанией. Когда наступил кризис 1998-го, иностранные партнеры, покупающие лицензии на наши технологии, сделали предоплату. В тот момент понял: я — богатый человек!

— Когда началась работа над брендом?

— Нет какой-то отправной точки. Я писал много статей в зарубежные журналы — дополнительные 300–500 долларов в месяц в кассу были очень кстати. Когда в 1997 году появились деньги, стали участвовать в выставках. Сначала отправился на выставку CeBIT в Ганновере, затем было наше участие в выставке «Комтек» в Москве. Первый серьезный пресс-тур подготовили в 1999 году, в Великобритании. Тамошние журналисты приходили в основном посмотреть на русских. И один за другим задавали вопрос: что вам тут надо? У нас есть антивирусы Symantec, McAfee, Trend Micro, местный британский Sophos, на что вы рассчитываете?

— Что вы им отвечали?

— Что изобретаем новые технологии, которые будут лучше защищать компьютеры. И уже в 2002 году, когда я участвовал в очередной партнерской тусовке, интерес прессы к нам был совершенно иной. «Мы понимаем, что главная цель вашего приезда в Лондон — не интервью давать. Но вдруг у вас есть что сказать?» — говорили теперь английские журналисты.

Карнавал как реклама

— Какие способы продвижения вы используете сегодня?

— Активно работаем с социальными сетями, совершенствуем канал продаж коробочного продукта через розницу. Особое внимание уделяем громким мероприятиям.

К примеру, зимой (2009/2010 годов — «Эксперт») спонсировали женскую интернациональную лыжную экспедицию на Южный полюс. Девушки из разных стран решили пробежаться на лыжах с ветерком. Одна из них, китаянка, оказалась нашей клиенткой и попросила помочь. А уже дальше дело подхватили наши менеджеры: экспедиция прошла под брендом Kaspersky. Ее участницы — представительницы Индии, Сингапура, Брунея и Кипра — впервые достигли Южного полюса. В результате нас пригласили на прием в королевскую семью Брунея, затем к президенту Сингапура.

В июне 2010-го мы осуществили роуд-шоу на литерном поезде в столицу российской глубинки город Урюпинск, где провели конференцию «Безопасное завтра Рунета», встречу российского министра связи с блогерами, а для горожан и гостей устроили на центральной площади концерт и бразильский карнавал. Была идея продолжить этот ассоциативный ряд городами Бобруйск (Беларусь) и Караганда (Казахстан). У вас в Украине есть брендовые названия?

— Жмеринка!

— Жмеринка — это колоритно. В 2011 году обязательно устроим что-нибудь подобное. Скорее всего, проведем конференцию по безопасности, пригласим прессу, блогеров, чиновников. Может быть, и в Жмеринке. Точно не будет Киева, Москвы, Питера. Конференцию в столице может провести любой дурак!

— Сколько стоила поездка в Урюпинск? Мы предполагаем, что только аренда поезда обошлась вам не меньше, чем в миллион рублей.

— Не скажу, потому что не знаю. Я контролирую результат, а не затраты. До тех пор, пока меня устраивает отдача, я не буду интересоваться деталями.

— Вы не собираетесь заняться выпуском товаров широкого потребления под брендом Kaspersky?

— Есть такие намерения. Компания Harley-Davidson, насколько мне известно, намного больше зарабатывает на торговле брендовой одеждой, чем на продаже мотоциклов. Почему бы не попробовать? Но это будет совершенно другая компания и другой бизнес. В Китае, кстати, под нашим брендом без нашего ведома уже выпускают холодильники, стиральные машины и другую бытовую технику. Будем разбираться. Тем более что с китайцами мы и собираемся делать брендовую одежду.

— Есть уже какие-то наработки, договоренности?

— Пока только идея. Не хочется потерять фокус. Есть негативные примеры некоторых наших конкурентов, которые пытаются освоить далекие от них бизнесы. Происходит размывание корпоративной культуры. Компания должна работать как единая команда. Поэтому наш спектр продукции расширяем аккуратно. Только что анонсировали защиту от DDoS-атак (Distributed Denial of Service — создание условий, при которых пользователи не могут получить доступ к вычислительной системе, например, генерация огромного количества запросов к серверу, которые приводят к его перегрузке. — «Эксперт»).

— То есть вы уже сегодня знаете, что даже через пятьдесят лет приоритетом останется защита от компьютерных угроз?

— Не знаю насчет пятидесяти, но в грядущее десятилетие это точно будет основным. И побочные проекты тоже будут связаны с безопасностью. Поэтому в ближайшие десять лет мы будем идти в том направлении, в котором развивается компьютерная преступность. Идти по следу и даже быть на шаг впереди.

Защита и нападение

— Злые языки говорят, что вы сами пишете вирусы.

— Это неправда!

— Но ведь чем выше угроза, тем больше денег зарабатывают антивирусные компании…

— Газеты часто пишут о катастрофах, наводнениях, землетрясениях. Это способствует росту тиражей. Выглядело бы логично, если бы журналисты устраивали все эти бедствия?

— Существует еще одно распространенное мнение: вирусы пишут молодые люди, которые таким образом пытаются реализовать свои амбиции.

— Возможно, несколько лет назад встречались такие люди. Но сейчас написание и распространение вирусов — преступная индустрия. Одни люди придумывают способы, как с помощью вирусов получить деньги. Другие — пишут вирусы, получая за это гонорары. Третьи — управляют процессом.

— Как же преступники зарабатывают на вирусах?

— Существует много способов. Один из последних — вирус блокирует работу компьютера и для разблокировки предлагает выслать платное SMS-сообщение на короткий номер. Или при помощи вируса преступники получают возможность пользоваться ресурсами инфицированных компьютеров — такая сеть компьютеров называется ботнет. По этой сети рассылается спам, за распространение которого платят рекламодатели. Есть и другой вариант: преступники, используя миллионы компьютеров-зомби, устраивают DDoS-атаки на веб-ресурсы компаний или интернет-магазины, получая деньги, например, от предпринимателя, желающего насолить конкуренту.

Цена имени

— Так сколько сегодня стоит бренд Kaspersky?

— Такую задачу — измерить стоимость бренда — мы еще не ставили. Но могу сказать, что стоимость компании уже измеряется в миллиардах долларов.

— Какая часть бизнеса принадлежит вам?

— Пятьдесят с небольшим процентов. Всего у нас девять собственников.

— Значит, вы миллиардер. Участвовали в каких-то рейтингах?

— Мой личный доход составляет необходимую для жизни сумму, не более того. Все собственные средства инвестированы в компанию. В 2010 году занял 129-е место в рейтинге журнала «Финанс». Но это примерная оценка журналистов, поскольку «Лаборатория» не публикует отчетность.

— А есть планы стать публичной компанией и выйти на внешние рынки заимствований?

— До кризиса мы готовились выйти на Лондонскую фондовую биржу. Но сегодня продаваться за копейки неинтересно. Сейчас хорошо растет биржа в Гонконге, и есть смысл там размещаться. Однако это перспектива нескольких лет. А пока я вижу преимущества в том, что наша компания непубличная. Нынешний кризис также пошел нам на пользу. У меня ведь нет необходимости отчитываться и стараться заработать «короткие» деньги. Мы можем себе позволить вкладывать в долгоиграющие проекты, в партнерскую сеть, в то время как наши основные конкуренты стали экономить на партнерских программах. В результате многие их компаньоны переметнулись к нам.

— Какова структура вашего бизнеса, на чем зарабатываете больше всего?

— Основных составляющих три: консюмерский и корпоративный сегменты, а также технологический альянс. Они приносят 65, 28 и семь процентов соответственно. Перекос в сторону потребительского сегмента стараемся выправить. Основные усилия бросили на стимулирование корпоративных клиентов.

— Что представляет собой технологический альянс?

— Мы продаем свои технологии, модули другим компаниям, в том числе и конкурентам. На этой основе они разрабатывают собственные продукты. В 2009 году этот вид деятельности принес нашей компании 27 миллионов долларов.

— В чем заключается работа человека-бренда? Что в бренде Kaspersky от человека и в человеке Евгении Касперском от бренда?

— Я создаю бренд. Он такой, каким представляю его я. Мне, как многим технарям, хочется делать hi-tech вещи. С другой стороны, я люблю повеселиться. Поэтому хочется, чтобы бренд Kaspersky ассоциировался с высокими технологиями, надежностью, защитой, а также весельем. Что во мне от бренда? Я стараюсь от него дистанцироваться. Когда был запуск нового продукта в Японии, и весь Токио был увешан плакатами с моим портретом, я категорически отказывался ездить в метро. По этой же причине стараюсь избегать телевизионных каналов. Когда меня узнают на улице, мне это, скорее, неприятно. Хочу, чтобы был барьер, за которым находилось бы небольшое личное пространство.

— Какие изменения в себе можете отметить после того как стали брендом?

— Те, кто давно меня знают, говорят, что я стал более ответственным. Давление бренда заставило снизить личный контакт с подчиненными. Хотя с теми, с кем начинал работать десять-пятнадцать лет назад, по-прежнему остаются близкие и простые отношения.

От себя могу добавить, что не пережил еще кризиса среднего возраста. У среднестатистического мужика в сорок лет всё уже в прошлом. Когда тебе тридцать, чувствуешь, что еще можно многое успеть сделать, что-то изменить. А тут — бац! — сорок. Середина пути. Когда мне стукнуло 40, мне было по кайфу! У меня же всё впереди! Ведь я успешный человек.

Задел на будущее

— В одном из интервью вы сказали, что бизнес достиг того уровня, когда ваш уход не станет для компании фатальным.

— Да. Компания оправится. Я намеренно не концентрирую слишком много ответственности в одной точке. Стараюсь, чтобы она распределялась более-менее равномерно.

— Вы готовите себе преемников?

— Конечно. Об этом знают все.

— Ваши сыновья примут участие в развитии компании?

— Я хотел бы, чтобы они сами искали себя. Но, похоже, так не получится. Старший сын Максим в 2010-м окончил географический факультет Московского госуниверситета. Пойдет ко мне стажером-маркетологом. У него энциклопедический склад ума, но если Максим не подойдет компании — ему придется уйти.

Младший Иван тоже учится в МГУ, овладевает специальностью программиста. Я не приветствовал этот выбор. Хотел, чтобы он окончил Академию криптографии, изучил одну из сложнейших математических дисциплин. На мой взгляд, она мозг правильно строит. Из маркетолога технаря не получится. А из технаря маркетолог — запросто. Из программиста никогда не сделаешь математика, а наоборот — легко.

— Вы хороший отец?

— Никакой. Я захватчик. Конкистадор, у которого по дороге случились дети. Сыновья в детстве называли меня одним словом: «папа-на-работе». Наверное, это плохо. Моя семья — это моя работа.

Киев — Москва — Урюпинск

Авторы: Ирина Государская, Максим Благонравин

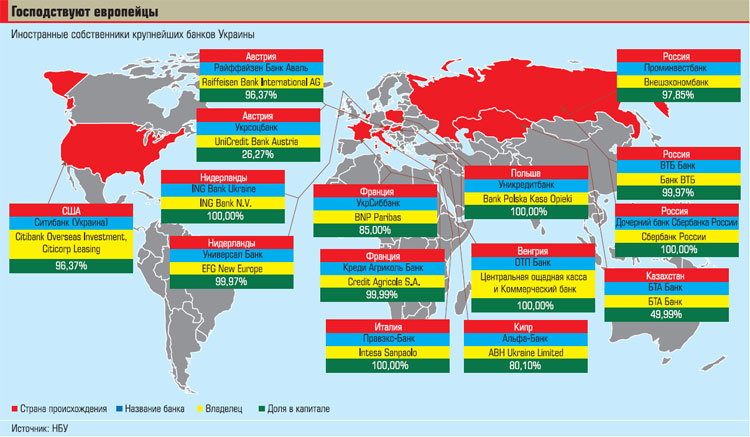

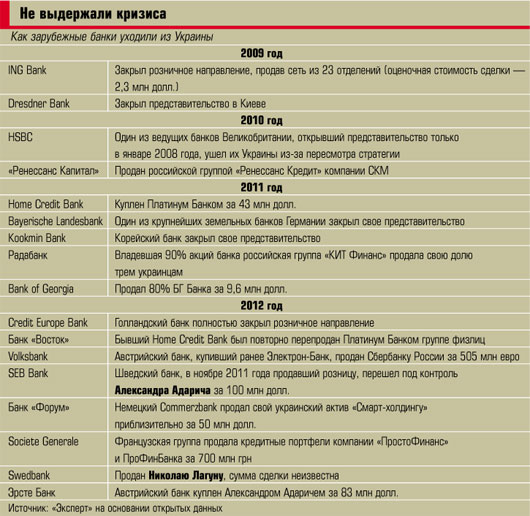

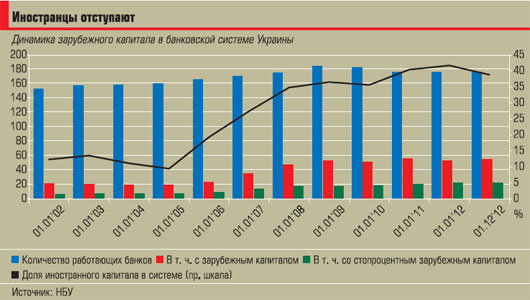

Великая банковская эмиграция

Доля иностранного капитала в банковской системе Украины упала впервые за десять лет, сделав прошлый год отправной точкой бегства иностранных банкиров из нашей страны

«Уважаемые коллеги! После четырех лет плодотворной работы мы с сожалением вынуждены сообщить вам о том, что Bank of Georgia, владевший крупнейшей долей в капитале БГ Банка, продает 80 процентов принадлежащих ему акций местным инвесторам. Данное решение было вынужденным, но взвешенным и осознанным. Оно связано с убыточной деятельностью банковского подразделения, а также изменением стратегии развития Bank of Georgia, что заставило минимизировать присутствие группы в Украине», — такое сообщение получили сотрудники БГ Банка утром в пятницу, 18 февраля 2011 года (см. «Грузины отреклись от ”дочки”»). А на минувшей неделе стало известно, что из Украины уйдет Банк Москвы.

«Прошлый год — никакой не пик, он указал тренд. Так что в 2013-м стоит ждать увеличения количества банков-нерезидентов, покидающих украинский рынок либо существенно уменьшающих на нём активность. Такая ситуация будет характерной для всех финучреждений: как крупнейших, так и небольших банков», — считает бывший председатель правления Терра Банка Игорь Шевченко.

Большая скупка

Еще в начале XXI столетия украинский банковский рынок выглядел скупо и скудно — несколько иностранных банков, обслуживающих зарубежные корпорации, считанные постсоветские монстры, пара десятков агрессивных банков новой волны, принадлежащих украинским инвесторам, и болото из полутора сотен мелких карманных банков.

Однако вскоре произошло два события. Украинская экономика стала расти как на дрожжах, что потянуло в страну сначала спекулятивный иностранный капитал. К тому же осенью 2004 года разразилась Оранжевая революция, благодаря которой об Украине узнал весь мир.

Ожидания больших перемен во второй по величине республике бывшего СССР международные финансово-банковские группы не могли игнорировать. Одной из первых ласточек стал банк «Аваль», в августе 2005 года проданный за миллиард долларов австрийской группе Raiffeisen. В феврале 2006-го о продаже 85,42% акций итальянскому Banca Intesa за беспрецедентно высокую цену в более чем 1,161 млрд долларов объявил Укрсоцбанк. Затем с молотка ушел УкрСиббанк, 51% которого весной 2006 года приобрела французская группа BNP Paribas. Сумма сделки не разглашалась. По оценкам рынка, она составила 400 млн долларов или почти два капитала банка на тот момент. В декабре того же года австрийская группа Erste чуть больше чем за сто миллионов долларов купила банк «Престиж» (его успели наскоро слепить бывшие владельцы «Аваля» Федор Шпиг и Александр Деркач), который впоследствии был переименован в Эрсте Банк.

Следующим оказался ТАС-Комерцбанк — детище Сергея Тигипко. Он продал финучреждение летом 2007-го шведскому Swedbank за 753 млн долларов с будущей договоренностью о довнесении в уставный фонд еще 50 млн долларов, а также 250 млн долларов выплаты прежним акционерам спустя три года в зависимости от результатов работы.В сентябре 2007 года крупнейший собственник банка «Форум» Леонид Юрушев продал 60% своих акций немецкому Commerzbank за 600 млн долларов (пять капиталов). И невзирая на кризис в 2010-м немцы выкупили у Юрушева еще 26,25% акций примерно за 70 млн долларов, а впоследствии Commerzbank довел свой пакет до 96,06%.

По данным НБУ, только за 2007 год количество банков с иностранным капиталом в Украине увеличилось с 35 до 47, а доля зарубежного капитала в их уставных фондах — с 27,6 до 35%. Это был пик покупок.

До того как вовсю развернулся кризис в 2008-м, тогдашний мэр Киева Леонид Черновецкий успел продать свой Правэкс-Банк. Причем продал очень удачно, так как в феврале 2008 года «Правэкс» купил итальянский Intesa Sanpaolo более чем за 6,5 капитала (см. «Распродажа продолжается»).

Иностранцы считали, что смогут получить на нашем рынке сверхдоходы. Их логика была понятна: если на «домашних» рынках зарубежные банки привлекали депозиты под два-три процента годовых и выдавали кредиты под аналогичные проценты, то в Украине при доходности вкладов на уровне 10–13% можно было ссужать под 15–20%, а если развивать потребительское кредитование — и того больше. К тому же тогда в Украине было разрешено валютное кредитование. Соответственно, иностранные банки, имея доступ к дешевым ресурсам за рубежом, могли получать фондирование «за копейки», продавая его здесь через валютные кредиты гораздо дороже.

В результате чистый процентный доход банков рос, словно на дрожжах. По итогам 2006 года он составлял 13,68 млрд гривен, в 2007-м — 22,23 млрд гривен, а по итогам 2008-го этот показатель уже достиг 37,55 млрд гривен.

Комиссионные росли медленнее, но темп 40–60% тоже не мог не устраивать иностранные финансово-банковские группы.

Вместе с деньгами зарубежные инвесторы приносили с собой в Украину технологии, хорошо отлаженную структуру продаж и высокие зарплаты, позволявшие перекупать менеджеров и прочий персонал, чего не могли позволить себе более мелкие банки с локальным капиталом, проигрывавшие иностранцам по многим параметрам. Еще в начале 2008 года многие эксперты были уверены, что доля иностранного капитала в отечественной банковской системе уже скоро превысит 50%, а в перспективе выйдет на уровень 90–100%, как во многих малых странах Европейского Союза.

Не пережив рубеж

Но не тут-то было. Уже осенью 2008-го украинские «дочки» из числа наиболее прибыльных подразделений международных финансово-банковских групп превращаются в сплошной lossmakingbusiness. Или, как выражаются дилеры, «поймали лосей».

Почти полная остановка кредитования, совпавшая с девальвацией гривни более чем на 60% и бегством вкладчиков, привела к резкому ухудшению качества кредитных портфелей. И если по итогам 2007 года просроченные кредиты составляли 6,36 млрд гривен, или около 1,3% ко всей сумме выданных займов, то в 2008-м они выросли до 18,02 млрд гривен, или 2,2%, а по результатам 2009-го превысили девять процентов. И это согласно официальным данным НБУ, в то время как многие аналитические исследования, в частности, международных рейтинговых агентств, говорили о том, что истинная проблемная задолженность составляет 40–60%, а у некоторых банков приближается к 80–100%.

Отрицательный финансовый результат украинских банков в 2009 году составил 38,5 млрд гривен. И как раз иностранные банки стали «антилидерами» по этому показателю. Так, за 2009-й убыток Сведбанка составил 4,34 млрд гривен, Проминвестбанка (ПИБ, к тому времени уже купленного Внешэкономбанком, см. «С рублем наперевес») — 2,75 млрд гривен, Райффайзен Банка Аваль — 2,02 млрд гривен, УкрСиббанка — 1,24 млрд гривен, Правэкс-Банка — 0,71 млрд гривен, Кредобанка (принадлежащего польской PKO Group) — 0,53 млрд гривен убытка.

Тем не менее инвесторы не уходили, настойчиво стараясь капитализировать свои дочерние структуры в Украине, борясь с навалившимися проблемами. «Собственники активно финансировали банк во время кризиса. И хотя мы старались не прибегать к фондированию, всегда могли рассчитывать на поддержку со стороны акционеров, если на то была объективная необходимость», — вспоминает бывший председатель правления банка «Форум» Вадим Березовик.

И, казалось, в 2010-м ситуация в банковском секторе стабилизировалась: доходность депозитов упала с 25–26% до 13–14% годовых по гривне и до семи–девяти процентов в инвалюте, что вновь дало толчок кредитованию. Многие банки, сформировавшие большие резервы по активным операциям, кинулись «расшивать» долги. Всему этому способствовал возобновившийся экономический рост и национализация трех проблемных банков, что остановило волну банкротств финучреждений.

Однако в 2011–2012 годах экономический рост стал замедляться, а банки то и дело сталкивались с жестким дефицитом ликвидности. Гривневые ставки по длительным депозитам взлетели выше 20%, соответственно, стало сворачиваться кредитование — ведь брать под 25–27% большинство бизнесов не решалось (см. «В плену сладкого процента»).

Продать нельзя оставить

Многие финансово-банковские группы, столкнувшись с кризисом и у себя дома, приняли решение уходить с приносящих убытки рынков. Украинский оказался в первых рядах. Но до последнего времени решение о продаже/закрытии «дочек» не принималось, поскольку банкиры понимали: выйти из Украины без огромных убытков не удастся. «Сегодня даже крупные международные банки по стоимости едва доходят до одного капитала, а на украинском рынке, учитывая риски финансового сектора страны и то, что продаются в основном убыточные банки, полкапитала — это отменная цена», — говорит заместитель председателя правления Південкомбанка Александр Коробко.

Как правило, выход иностранного банка с украинского рынка проходит в два этапа. Сначала принимается решение о закрытии розницы, а уже потом — о выходе с рынка. Так, например, произошло со Сведбанком (правопреемник ТАС-Комерцбанка), который сначала в сентябре 2011 года заявил о закрытии розницы, а уже в конце 2012-го шведские инвесторы признали, что на украинском рынке их перспективы туманны, и договорились о продаже учреждения владельцу Дельта Банка Николаю Лагуну, который еще в мае купил розничный портфель кредитов банка почти на 2,5 млрд гривен. И хотя сумма сделки не разглашается, его собственники, по оценкам экспертов, вряд ли смогли вернуть больше трети вложенных в него средств.

Таким же путем пошел и шведский SEB Банк: в ноябре 2011 года он продал «ритейл» бывшему председателю правления УкрСиббанка Александру Адаричу, владеющему Евробанком, а в июне 2012-го SEB Банк, ставший Фидобанком, полностью перешел под контроль Адарича. Группа SEB понесла потери на сумму не менее ста миллионов долларов. Причем эта сделка стала знаковой, поскольку именно SEB была первой иностранной группой, пришедшей в Украину и построившей SEB Банк на базе купленного в 2004 году финучреждения «Ажио».

А затем пришел черед более крупных птиц. Так, банк «Форум» в июле поглотил подконтрольный бизнесмену Вадиму Новинскому «Смарт-холдинг». Аналитики полагают, что цена сделки составила около 50–55 млн долларов — это в десять раз меньше, чем Commerzbank заплатил в 2007 году (это не учитывая того, что немцы за прошедшие годы влили в «Форум» в общей сложности миллиард долларов). Но «Форума» Новинскому оказалось мало: после длительных переговоров 4 февраля 2013 года «Смарт-холдинг» подписал меморандум о покупке ста процентов акций БМ Банка.

Лагун, Адарич и Новинский — сегодня главные покупатели резко подешевевших банковских активов. После волны кризиса 2008 года они активно занимались скупкой проблемных долгов, а теперь стали целиком скупать банки. Тот же Адарич в конце 2012-го провел знаковую сделку, купив Эрсте Банк. Сумма трансакции составила 83 млн долларов, что меньше ста миллионов долларов, которые за банковское учреждение заплатили австрийцы в 2006 году. А Новинский уже объявил, что в течение трех–пяти лет холдинг намерен объединить банки и вывести их в топ-пятерку финучреждений Украины.

Крупнейшие бизнесмены страны в этой игре на понижение участия не принимают. Ринат Ахметов объединил воедино ПУМБ и Донгорбанк, а Дмитрий Фирташ завел обслуживание активов Group DF в банк «Надра». «Яичный король» Олег Бахматюк усердно борется за выживание VAB Банка и «Финансовой инициативы».

Даже российские инвесторы, объявлявшие о масштабных экспансионистских планах в 2009–2010 годах, похоже, готовы принимать сжатие рынка как оно есть. Например, в декабре 2012-го Проминвестбанк заявил о продаже розничного портфеля кредитов Альфа-Банку на сумму полтора миллиарда гривен. Хотя еще летом финучреждение строило большие планы по обслуживанию частных клиентов. «Мы переоценили возможности рынка, поэтому на данный момент планов по развитию розничного направления у нас нет», — сообщил «Эксперту» один из представителей ПИБа.

Время удачных покупок

Если с позиции продавца любая сделка в банковском, да и финансовом секторе сейчас в принципе убыточна, то для покупателей — это золотое время. «Есть так называемые охотники за distressed assets. Это инвесторы, которые по бросовым ценам покупают компании, испытывающие трудности, затем проводят реструктуризацию бизнеса, ребрендинг и продают уже по рыночным ценам», — рассказывает управляющий инвестиционными фондами компании КИНТО Николай Мягкий.

Хотя украинские бизнесмены, по их же словам, делают покупки не для дальнейшей перепродажи, а для усиления своих рыночных позиций. «Поглощение Эрсте Банка является частью стратегии Фидобанка, в рамках которой к 2017 году предполагается создать банковский холдинг, входящий в топ-20 банков Украины», — говорит Александр Адарич. Если учесть, что Эрсте Банк достался новому собственнику как 21-й по размеру активов фининститут с базой более чем 290 тыс. клиентов, а также сетью офисов, насчитывающей 101 отделение, такая цель вполне достижима.

Не исключено, что подобным путем пойдет и Николай Лагун, в ведении которого теперь не только Дельта Банк и Сведбанк, но и купленный немногим ранее за один доллар Кредитпромбанк. «Сведбанк имеет хороший портфель бизнес-клиентов, Кредитпромбанк также был нацелен на среднего корпоративного клиента и розницу. Поэтому Лагун может сделать ставку на универсальную стратегию развития бизнеса, объединив банки и проведя ребрендинг», — считает генеральный директор инвестиционно-банковской компании European Capital Management Вадим Браиловский.

Между тем в ближайшем будущем позиции на украинском рынке зарубежных инвесторов, особенно выходцев из Западной Европы, испытывающих натиск проблем материнских структур в еврозоне, будут слабеть. «Сейчас стратегии всех банков, кроме российских, — это либо полный уход с рынка, либо существенное снижение деловой активности при кардинальном изменении стратегии работы. Безусловно, наиболее сложная ситуация у Банка Кипра и Универсал Банка, хотя положение представителей австрийского или итальянского капитала не легче», — подчеркнул Игорь Шевченко.

Стоит также учитывать, что Западная Европа переходит на новые стандарты надзора Basel III. «А это означает, что под инвестиции в Украину нужно будет наращивать капитал либо избавляться от дочерних структур в нашей стране», — объясняет начальник сектора рыночных исследований Украинского кредитно-рейтингового агентства Виктор Шулик.

Согласно данным НБУ, уже по итогам 11 месяцев прошлого года доля иностранного капитала в банковской системе снизилась с 41,9 до 39%. Однако сделки по покупке Кредитпромбанка, Сведбанка и Эрсте Банка в это время еще не были закрыты, так что с уходом этих банков доля нерезидентов снизится как минимум до 34%. «В 2013 году уход западных банков продолжится. И если исключить из этого списка россиян, то доля иностранцев может снизиться до минимальных значений», — уверена заместитель исполнительного директора Независимой ассоциации банков Украины Елена Ефремова.

Тем не менее говорить о том, что иностранцы полностью покинут украинский рынок, нельзя. Группа Raiffeisen заявила о том, что остается на украинском рынке, и теперь ее банк — единственный австрийский в Украине. Никуда не собираются уходить из корпоративного сегмента ING, Citibank, Credit Agricole. Видимо, останется и BNP Paribas, который договорился с Европейским банком реконструкции и развития о продаже последнему 15% акций УкрСиббанка.

Автор: Павел Харламов

Государства третьего тысячелетия

За первое десятилетие XXI века список признанных государств мира пополнился пятью странами. Фактически их стало на десяток больше Сто девяносто третьим членом Организации Объединенных Наций в июле этого года может стать Южный Судан. На январском референдуме о независимости 98,8% жителей юга этой крупнейшей африканской страны поддержали идею о независимости Южного Судана.

До Южного Судана на политической карте мира в новом веке появились Восточный Тимор (обрел независимость в 2002-м), Черногория (отделилась от Сербии в 2006-м), а также Сент-Мартин и Кюрасао (эти бывшие Нидерландские Антильские острова превратились в автономные государства в 2010-м).

Обретение в 2007 году независимости сербской автономией Косово по состоянию на сегодняшний день признали 73 страны. Абхазия и Южная Осетия, объявившие себя независимыми государствами годом позже, получили признание лишь России, Венесуэлы, Никарагуа и Науру.

Новый век диктует и новые правила создания независимых государств, но, конечно, с сохранением устоявшихся принципов XX века. Как и в минувшем столетии, сегодня провозглашение суверенитета новых государств часто происходит с использованием силы. Однако теперь мировое сообщество тщательно оценивает соответствие этой независимости нормам международного права. А признание или непризнание в мире нового государства имеет для него в будущем огромное значение.

Как и в прежде, большую роль в этом процессе играют влиятельнейшие игроки — ООН, Соединенные Штаты, ключевые страны Евросоюза, Китай и Россия. Сама независимость часто достается новичкам из рук «сильных мира сего» или при их активной помощи. Например, при отделении Абхазии и Южной Осетии от Грузии определяющее значение имела позиция России. Предотвратить провозглашение независимости этих территорий не помогли ни призывы Европейского союза и США, ни общее мировое осуждение. В случае с Восточным Тимором референдум о получении бывшей колонией независимости и освобождении от индонезийской оккупации был «продавлен» ООН. Черногория отделилась от Сербии при активном участии Евросоюза, а Косово — НАТО.

Отличием нынешнего столетия стала так называемая игра в прецедент. Отдельные случаи успешной борьбы за независимость нередко воспринимаются третьими странами как наглядный пример и прямое руководство к действию. При этом не учитывается уникальность каждой конкретной ситуации и невозможность полностью переносить чужой опыт в условия какого-либо другого государства.

По способам получения суверенитета новые страны XXI века делятся на три группы. В первой группе — государства, сумевшие добиться независимости без конфликтов и заручившиеся поддержкой и признанием мирового сообщества. Во вторую входят те, которые разошлись со «старшим братом» конфликтно, и их признали не все страны мира. Третья группа — это территории, фактически не добившиеся признания своей независимости в мире.

Бархатная независимость

Восточный Тимор. Этнические конфликты, политическая и социальная нестабильность привели к провозглашению независимости бывшей португальской колонии Восточный Тимор в 2002 году. Через несколько лет там вновь возникла напряженная ситуация и участились случаи насилия, после чего Совет Безопасности ООН ввел в Восточный Тимор 1600 независимых международных полицейских. Они вместе с присланным Австралией контингентом Международных сил стабилизации восстановили стабильность в стране.

Восточный Тимор относится к группе наиболее отсталых государств Азии и Африки. Две трети населения находится за официальной чертой бедности. Основу экономики составляет сельское хозяйство, в котором занято свыше 80% населения. Главная продукция — кофе (ежегодно производится до десяти тысяч тонн), маис (кукуруза), рис.

Южный Судан. Референдуму об отделении юга Судана от севера предшествовала 22-летняя гражданская война на почве этнических и религиозных противоречий. В войне погибли почти два миллиона человек. В 2005 году был заключен мирный договор. У жителей северной части Судана более высокий уровень жизни. У 90% населения Южного Судана ежедневный прожиточный минимум составляет менее одного доллара. Страна разорена многолетним конфликтом.

Ключевая проблема, с которой могут столкнуться две части расколовшейся страны, — борьба за нефть. Судан, предположительно, обладает запасами нефти, близкими по объемам к резервам Саудовской Аравии. При этом до 70% их приходится на Южный Судан. Однако транспортировка сырой нефти проходит через расположенный на севере страны Порт-Судан. Причем доходы от добычи нефти в последнее время тратились исключительно на закупку вооружений.

До сих пор между Севером и Югом не достигнуто соглашение о том, как будут разделены ресурсы. Не определена судьба расположенного на стыке Юга и Севера района Абьей, где добывают более четверти суданской нефти. Будущее региона и его месторождений должен был прояснить отдельный референдум, но из-за разногласий по электоральным спискам голосование о статусе Абьей отложено. Не согласован вопрос демаркации границ между двумя частями Судана, а также регионального разделения вод Нила.

Свою роль в решении этих проблем сыграют влиятельные мировые государства. С одной стороны, это Китай, давно и надежно закрепившийся на севере страны, с другой стороны — Япония, США и Евросоюз, которые стремятся создать противовес Пекину в этом регионе.

Сент-Мартин и Кюрасао. После проведения референдумов в октябре прошлого года политическое образование Нидерландские Антильские острова официально прекратило существование. Острова Сент-Мартин и Кюрасао, бывшие колонии Нидерландов, стали автономными государствами, входящими в Нидерландское королевство (то есть формальной главой является королева Беатрикс).

Главные источники доходов островов — туризм, переработка и транспортировка венесуэльской нефти, судоремонт. Кроме этого, важнейшей частью финансовых поступлений являются офшорные финансовые услуги. Налог на прибыль здесь составляет 2,4–3%.

Черногория. В июне 2006-го Государственный Союз Сербии и Черногории прекратил свое существование. Отделение Черногории от Сербии произошло мирно, путем референдума, который прошел при посредничестве Евросоюза. За независимость Черногории высказались 55,4% избирателей.

Сербия после отделения Черногории потеряла выход к морю. Еще в начале 2000-х Черногория смогла стать привлекательным объектом для туризма, как летнего, так и зимнего. Политика государства нацелена на всестороннее развитие туристической сферы, ей отдан приоритет перед промышленностью и сельским хозяйством.

Косовский узел

Косово. Гораздо бОльшим ударом по Белграду стало в 2007 году провозглашение независимости Косова, которую признали США и большинство членов ЕС. На самом деле автономия стала независимой в 1999-м, когда несколько стран-членов НАТО бомбардировали Югославию и ввели свои войска в мятежный край, где резко обострились противоречия между косоварами (албанцами) и славянским населением.

Позицию однозначного непризнания независимости Косова заняли государства, у которых есть основания опасаться повторения косовского прецедента на собственной территории, — Испания, Кипр, Греция, Словакия, Румыния, Китай. С резкой критикой Приштины и поддержкой Белграда выступила Россия — традиционный союзник сербов. Она назвала ситуацию в Косове прецедентом для провозглашения независимости другими государствами. (В августе 2008-го Москва напомнила об этом, признав независимость Абхазии и Южной Осетии в результате пятидневной войны с Грузией.) Украина не признала независимость Косова.

Межэтнические конфликты в Косове сегодня — крайняя редкость. Одна из причин — вынужденное компактное проживание сербов в анклавах (см. «Государство-эксперимент»). В стране 45% населения находится за чертой бедности. Один из основных источников дохода косоваров — помощь албанской диаспоры. Экономику серьезно ослабляет нерешенный международный статус Косова, который затрудняет привлечение инвестиций и кредитов. Экономическая слабость региона дала толчок процветанию теневой экономики, в которой контрабандный бензин, сигареты, цемент, наркотики являются основными товарами.

Косово живет в значительной степени за счет международной помощи. К тому же в 2009-м это не всеми признанное государство стало членом Всемирного банка и МВФ.

Сербское население Косова отказывается признавать местные государственные институты. Большинство сербов живут на севере Косова, у них своя полиция, правосудие. Сербский офицер в отставке Иван Стоменович высказал«Эксперту» свою точку зрения о том, почему власти Косова поддерживают сербов: «Властям нужно представить ситуацию так, будто бы Косово многонационально и у разных этнических групп тут нет никаких проблем. Властям попросту нужны деньги международных организаций!»

Кавказский пат

Южная Осетия и Абхазия откололись от Грузии еще в 1993-м при российской поддержке. В 2008 году, когда грузинские войска попытались контролировать Цхинвал, обе автономии объявили о своей государственной независимости. Мировое сообщество, за исключением России и еще трех государств, отказывается признавать эти территории независимыми странами. Европарламент 21 января этого года принял резолюцию, согласно которой Абхазия и Южная Осетия признаны оккупированными территориями.

Экономика обоих непризнанных государств полностью зависит от России. К примеру, 99% бюджета Южной Осетии формируется за счет перечислений из Москвы, Абхазия приблизительно на 70% зависит от финансовых поступлений из РФ. Основная валюта в обращении — российский рубль.

Здесь по-прежнему часто фиксируются случаи межэтнического противостояния. В частности, с проблемами постоянно сталкиваются те грузинские семьи, которые решили остаться на мятежных территориях. Местные власти проводят политику их вытеснения. В Абхазии многие грузинские дети не могут получить образование на родном языке, поскольку стремительно сокращается число грузинских школ. В Южной Осетии и вовсе вступил в силу указ президента Эдуарда Кокойты о том, что договоры о покупке домов грузинским населением, заключенные в период с 1991-го по 2008 годы, теряют юридическую силу.

В обеих непризнанных республиках процветает коррупция, безработица превышает 50%.

Кто на очереди

Во втором десятилетии XXI века процесс создания новых государств будет продолжаться.

Возможность раскола сохраняется в Бельгии. Уже долгое время королевство митингует и бастует, оно почти восемь месяцев фактически живет без правительства. Одна часть страны — говорящая на голландском языке Фландрия — более богатый регион, нежели другая — франкоговорящая Валлония. На основании этого фламандские националисты регулярно выдвигают требования отделения «от бедняков».

Неясной продолжает оставаться ситуация в Приднестровье. Юридически территория Приднестровской Молдавской Республики является частью Молдовы, хотя фактически Кишинев не контролирует Приднестровье (за исключением нескольких сел). Конфликт тлеет уже два десятилетия, однако ни одно государство в мире эту республику не признает. В значительной степени решение приднестровского вопроса зависит от готовности Москвы, Тирасполя и Кишинева договариваться. В среднесрочной перспективе наиболее вероятны два сценария. Первый — присоединение Молдовы к Румынии и окончательное «откалывание» тех территорий, которые с этим не согласны (Гагаузия, Приднестровье). Второй — создание молдавской федерации, введение двуязычия и т. д.

Нагорный Карабах, а также часть «континентальной» территории Азербайджана контролируются Арменией по результатам войны 1988–1994 годов. Усиление позиций Баку в регионе за счет продажи нефти грозит новым витком напряженности в регионе (Ереван наряду с Москвой входит в Организацию договора коллективной безопасности).

Курдистан — самая сложная проблема Турции. Власти страны во все времена относились к курдам, как к сепаратистам. Однако союзники Турции по НАТО требуют мирного разрешения курдского вопроса. Иракский Курдистан фактически независим от правительства в Багдаде. Курды также компактно проживают в Иране и Сирии.

Единство бывшей советской среднеазиатской республики Кыргызстан за годы независимости неоднократно подвергалось сомнению. Борьба за власть в Бишкеке, как правило, носит четкий региональный оттенок «север — юг». Две части страны связывает единственная высокогорная автомагистраль.

Расположенное на Африканском Роге государство Сомали фактически распалось на отдельные территории (всего в стране 18 провинций), находящиеся под контролем полевых командиров. Северная часть провозгласила свою независимость как Республика Сомалиленд, а сама страна превратилась в базу пиратов Индийского океана.

Еще в трех экономически мощных государствах периодически проявляются центробежные силы. Не утихают межэтнические конфликты в Испании: баскские организации то объявляют перемирие, то устраивают очередные теракты. Россия тоже обладает огромным количеством потенциальных горячих точек. Две чеченские войны не смогли стабилизировать обстановку на Северном Кавказе. В Великобритании периодически обостряется вопрос Ольстера и Северной Ирландии, где давнее противостояние имеет еще и религиозную почву. Однако и Мадрид, и Москва, и Лондон в целом контролируют ситуацию на своих мятежных территориях.

Мир будущего

Каким будет мир XXI века: раздробленным на тысячи стран-осколков или состоящим из нескольких объединенных и противоборствующих центров? Отвечая на этот вопрос, политические обозреватели, футурологи, обществоведы, дипломаты во мнениях не сходятся.

Американский социолог и футуролог Элвин Тоффлер и вовсе настаивает на постепенном исчезновении государства-нации как института. По его мнению, перед миром предстанет задача изобрести «новые политические формы или ”вместилища”, чтобы установить подобие порядка в этом мире — мире, в котором государство-нация по многим причинам становится опасным анахронизмом».

Разделяют эту позицию и создатели теории «Нетократии» Александр Бард и Ян Зодерквист. По их мнению, управление обществом возьмут на себя не политические деятели, а те, кто будет способен управлять информационными потоками. Следуя их теории, мир разделится не на отдельные национальности, а на два класса: консьюмериат — низший класс потребителей и нетократов, у которых будет доступ к уникальным источникам информации.

Между тем история создания независимых государств как в XX, так и в XXI веке говорит о том, что пока этнический вопрос стоит во главе угла самоопределения государств. Именно реализация права народов на самоопределение приводила к дроблению государств и провозглашению независимости территорий. В 1945 году, когда создавалась ООН, ее устав подписало 51 государство. Сейчас их уже 192 и, видимо, в ближайшее десятилетие достигнет 200.

Сравнительно недавно американский Фонд мира ввел в обиход понятие failed state (государство, которое не состоялось) — для стран, которые не могут обеспечивать собственную жизнеспособность. Это понятие объединяет 12 социальных, экономических, политических и военных индикаторов. В индексе за 2010 год в «красной группе» тревоги, где лидирует Сомали, оказалось 37 стран. В критическом состоянии находятся в основном африканские и азиатские государства — Судан, Чад, Зимбабве, Кения, Нигерия, Эфиопия, Конго, Афганистан. К группе «граничных», то есть приближающихся к границе failed state, относятся Россия, Таджикистан, Беларусь, Молдова, Китай, Украина.

Интенсивный процесс создания новых независимых государств наметился после Первый мировой войны. Вторая мировая война, деколонизация Африки и распад социалистического лагеря до сих пор выступают основным питательным элементом суверенизации новых территорий. Вероятно, во второй половине XXI века основным трендом станет борьба за природные ресурсы — энергоносители, плодородные земли и, прежде всего, питьевую воду.

В ООН берут не всех

Сегодня на нашей планете существует 195 признанных мировым сообществом государств. Из них членами Организации Объединенных Наций являются 192 страны. В этот список не попадает Палестинская автономия: она не соответствует утвержденным международным правом критериям государственности. Тем не менее Палестина — постоянный наблюдатель ООН.

«За бортом» организации остаются также островные государства Сент-Мартин и Кюрасао, получившие независимость менее полугода назад. Членом ООН не является и Ватикан. Он хоть и подходит по всем критериям государственности, необходимым для членства в этой международной организации, но находится на особом положении постоянного наблюдателя. Ватикан хочет и далее придерживаться нейтралитета в политических вопросах.

Не могут быть членами ООН и частично признанные государства, такие, как Косово, Западная Сахара, Тайвань.

Нет и ста лет

Появление новых государств на политической карте мира в XX веке происходило неравномерно, волнообразно. Если за первые 40 лет возникло 22 державы (бОльшая их часть — по причине распада Османской и Австро-Венгерской империй), то уже в следующем десятилетии прибавилось еще 16 независимых государств. За период с 1951 по 1960 год на карту мира было нанесено 25 новых стран. В 1960-е годы родилось 33 державы — их появление связано с обретением независимости бывшими азиатскими и африканскими колониями. Еще 23 государства возникло с 1971 по 1980 год, а в период с 1981 по 1990 год — 11 стран. Наконец, в 1990-е годы образовалось 23 независимые державы.

Таким образом, три четверти современных государств появилось именно в XX столетии.

Авторы: Алина Еремеева, Андрей Миселюк, Андрей Блинов

Дмитрий Медведев встретился с членами Совета палаты Совета Федерации

На встрече обсуждались деятельность Федерального Собрания, повышение качества принимаемых законов и эффективность государственного управления.

Стенограмма:

Д.Медведев: Добрый день, коллеги!

В.Матвиенко: Уважаемый Дмитрий Анатольевич! Прежде всего я хочу от имени всех моих коллег поблагодарить Вас за то, что Вы поддерживаете традицию регулярных встреч с верхней палатой парламента. Мы рады возможности сегодня с Вами встретиться. В среду мы начинаем осеннюю сессию, наши пленарные заседания, и сегодня такая хорошая возможность, что называется, сверить часы, услышать из первых уст Председателя Правительства, какие приоритеты в законотворческой работе определяет Правительство на предстоящий период, и обменяться мнениями по актуальным проблемам, которые волнуют и интересуют сенаторов.

Хочу коротко отметить, что за последнее время мы многое изменили не только в самом здании (Вы сегодня это посмотрели), но, главное, в нашей работе. Принят закон о новом порядке формирования верхней палаты в рамках той демократической реформы, которая продолжается в стране. Этот закон уже прошёл апробацию на прошедших выборах, это позволило нам существенно обновить качественный состав Совета Федерации реальными, что самое главное, представителями регионов, обеспечить стабильность работы палаты.

Сенаторы очень активно включились в законотворческую работу, более системно работают с законами с нулевого чтения. Сложилось конструктивное взаимодействие и понимание с Государственной Думой, у нас нет никаких противоречий. Члены Совета Федерации всё чаще становятся инициаторами законодательных инициатив, и количество их постоянно растёт, сенаторы активно вносят свои поправки в законы. Отдельно хочу отметить, что стало более активным и заметным присутствие сенаторов в информационном поле. Мы сделали всё для того, чтобы открыть деятельность палаты для населения, для средств массовой информации. Теперь не только пленарные заседания, но и заседания комитетов, парламентские слушания, если они не носят закрытого характера, что крайне редко, идут в режиме онлайн в интернете. Мы запустили новый современный сайт, где можно желающим участвовать в обсуждении проектов законов. Мы потом анализируем это обсуждение и учитываем мнение граждан при доработке тех или иных законов. Начало свою работу парламентское телевидение. Мы надеемся, что завтра уже наше парламентское телевидение будет поднято через спутник на «Триколор» и его можно будет смотреть уже в целом в стране. Большой интерес у регионов включить парламентское телевидение в кабельные сети, мы сейчас этим занимаемся. Хочу Вас поблагодарить за поддержку: я к Вам обращалась в своё время, Вы это поддержали, и благодаря этому проект завершён, мы будем теперь только поднимать его качество.

В целом Совет Федерации всё в большей степени становится палатой регионов, площадкой, где обсуждаются актуальные вопросы регионов, вырабатываются рекомендации. Надо сказать, что эффективно заработал объединённый совет законодателей при Федеральном Собрании – это основная наша диалоговая площадка с региональными законодателями. Хочу отдельно поблагодарить Вас, Дмитрий Анатольевич, Правительство в целом, министерства, Аппарат Правительства за конструктивное взаимодействие с Советом Федерации, за внимательное отношение к нашим обращениям. Мы стараемся не злоупотреблять, но если Совет Федерации обращается в Правительство, всегда и Ваша реакция, и членов Правительства абсолютно адекватная. Все возникающие вопросы мы решаем повседневно, в рабочем режиме, в деловом ключе. Большую помощь нам оказывает представитель Правительства в Совете Федерации – Яцкин Андрей Владимирович. Просто хорошее рабочее взаимопонимание и сотрудничество… Более содержательно и неформально стали проходить правительственные часы, вошли уже в практику совещания со статс-секретарями министерств и ведомств, нашими основными партнёрами по законодательной деятельности. Сенаторы участвуют практически во всех рабочих группах при Правительстве по разработке концепции законов. Мы намерены и дальше совершенствовать наше взаимодействие.

О чём хотелось бы сказать: сенаторы настаивают на том, чтобы вместе с проектом закона Правительство вносило и пакет нормативных актов, которые должны приниматься во исполнение этого закона. Это позволит сенаторам уже на берегу, что называется, оценить содержание нормативных актов, их соответствие проекту закона, а главное – своевременное принятие. Вы эту проблему хорошо знаете. К сожалению, из-за срывов сроков принятия нормативных актов многие законы не могут своевременно вступить в силу либо могут вступить не в полном объёме. Просили бы Вас дать соответствующее поручение.

Второе, что у нас вызывает беспокойство: при внесении законов Министерством финансов в Совет Федерации, в том числе затрагивающих интересы субъектов, не всегда представляется финансово-экономическое обоснование, что потом приводит к негативным последствиям и выпадениям доходной части региональных бюджетов. Например, мы очень остро обсуждали закон о консолидированной группе налогоплательщиков. Министерство финансов нам не представило финансово-экономического обоснования. Мы выражали большую тревогу, что это приведёт к серьёзным выпадениям доходов региональных бюджетов. Нас заверили: не волнуйтесь, всё будет в порядке, мы всё возместим. Что получилось в итоге? Это привело не только к серьёзным потерям целого ряда региональных бюджетов, но в целом из-за этой схемы это привело к снижению вообще поступлений от консолидированной группы налогоплательщиков в бюджеты всех уровней. Это тот случай, что называется, соптимизировали. И мне кажется, тут был элемент такой недобросовестности со стороны монополий и участников групп налогоплательщиков. Мне кажется, что нужно вернуться к этому закону, сделать тщательный анализ, понять, если мы ошиблись, то в чём ошиблись и как компенсировать, если Министерство финансов обещало вообще серьёзные выпадающие доходы регионов.

И третье, на чём хотелось бы остановиться. На прошлой нашей встрече Вы поддержали необходимость улучшения работы с законодательными инициативами регионов. Надо сказать, что Правительство повернулось к этой проблеме. Ситуация несколько улучшилась, но, конечно, она далека от совершенства. Это очень важно, чтобы голос региона в виде законов… Они иногда представляют сырые, может быть, юридически непроработанные инициативы, но как правило, они поднимают очень актуальные для регионов проблемы. Поэтому я просила бы Вас поручить Правительству выработать более эффективные механизмы дальнейшего нашего взаимодействия в том, чтобы больше региональных законодательных инициатив выходило в виде законов.

Повестка осенней сессии будет достаточно напряжённой. Только в приоритетном порядке нам предстоит рассмотреть не менее 120 законопроектов. Безусловно, мы понимаем, что главный сейчас закон – это закон о бюджете. Для нас при его рассмотрении ключевым остаётся соблюдение оптимального баланса федерального и региональных бюджетов. 8 октября мы в Совете Федерации проводим широкие представительные парламентские слушания с участием регионов по обсуждению проекта закона о бюджете. Рассчитываем, что рекомендации, которые будут выработаны на этих слушаниях, будут учтены при доработке, дошлифовке проекта закона о бюджете.

Верхняя палата… Мы никогда не занимаемся популизмом, мы понимаем все трудности формирования бюджета и подходим взвешенно. Желающих, как известно, поделить пирог, Дмитрий Анатольевич, много, но для того, чтобы его делить, надо сначала его испечь. Так вот, с пекарями, отвечающими за расширение налогооблагаемой базы, отвечающими за увеличение доходной базы бюджета, у нас есть проблемы. Тем не менее я сегодня хотела бы только два вопроса поднять.

Следующий год Президентом России объявлен Годом культуры, и Вы поддержали проведение Года культуры, поэтому определён приоритет и для федерального, и для региональных бюджетов. Министерство финансов по нашей настойчивой просьбе пошло навстречу и выделило 4 млрд. Пусть это небольшие деньги, тем не менее при софинансировании регионов мы можем сделать так, чтобы Год культуры дошёл до каждого посёлка, до каждого города, до каждого региона, и мы за это благодарны. При этом Министерство финансов у нас умное, оно на 5 млрд снизило лимиты финансирования Министерства культуры, и бюджет Министерства культуры на следующий год при приоритете культуры на 2 млрд меньше, чем бюджет текущего года. Я знаю, что Вы давали поручение сохранить лимиты финансирования Министерства культуры. Пока это не исполнено, просила бы Вас ещё раз поддержать. Там не такие большие деньги. Как мы говорим, миллиард-два для Минфина – это чашка кофе, а для Министерства культуры – огромные деньги.

И вторая проблема – это, конечно, дети. И Президент страны, и Вы, Дмитрий Анатольевич, ставили задачу регионам абсолютно правильную и актуальную – ликвидировать очередь в детские сады. И в этом году благодаря принятым решениям Правительства, выделенным средствам регионы очень активно занялись этой проблемой, и уже серьёзные есть подвижки. И конечно, все очень рассчитывали на продолжение этой программы в следующем году, потому что это важнейшая, острейшая социальная проблема.

Первоначально в бюджете 2014 года планировалось выделение 100 млрд рублей для продолжения софинансирования строительства детских садов. Сейчас, насколько я знаю, эти средства не предусмотрены. Мы понимаем, как сложно идёт формирование расходной и доходной частей бюджета, Дмитрий Анатольевич, но всё-таки, несмотря на все сложности, мы бы очень просили сохранить софинансирование строительства детских садов.

И вообще, говоря о детях, это не пафосные слова, – дети всегда должны быть главным приоритетом государственной политики любого государства. В следующем году Правительство будет принимать государственную стратегию семейной политики. Мы работаем вместе с Правительством, уже провели в нашем Совете по реализации государственной стратегии в интересах детей первое слушание. Очень важно, чтобы этот документ был всеобъемлющим, адресным и, главное, нацеленным на конкретные результаты. Мы никогда не исходим из того, что надо все средства… Всем сёстрам по серьгам – это не даёт никакого результата, и никого мы этим не осчастливим. Во главе угла, на наш взгляд, должно быть сокращение детской бедности. Это сегодня проблема, которая имеет очень-очень большие масштабы. Я не хочу углубляться, мы отдельно подготовим свои предложения, как, на наш взгляд, можно было бы эффективно решать эту проблему.

Я уже много заняла времени, я уверена, что мои коллеги меня дополнят. Хочу лишь напомнить, что в этом году мы отмечаем такие славные даты (может быть, маленькие, но всё-таки, учитывая историю новой России, я считаю, знаменательные), как 20-летие Конституции и 20-летие Федерального Собрания. Для нас это хороший стимул для ударной работы в осеннюю сессию, и, конечно, мы готовимся отпраздновать эти даты (целая есть программа) не торжествами, не юбилеями, а предметной работой. Будем выступать с лекциями, с выступлениями в регионах, рассказывать об истории парламентаризма в России, о деятельности парламента, тем самым, ещё раз, хотим поднять роль и значение, в том числе верхней палаты в государственно-политической системе страны.

Ещё раз спасибо, Дмитрий Анатольевич.

Д.Медведев: Спасибо.

Уважаемая Валентина Ивановна! Уважаемые коллеги! Во-первых, мне очень приятно, что вы начали сессию в более современной и комфортной обстановке. Не скрою, когда я раньше по разным поводам и в разных должностях бывал в Совете Федерации, впечатление было довольно мрачное. Может быть, конечно, не только театр начинается с вешалки… Но парламент – это то место, где принимаются, может быть, очень сложные решения, причём принимаются в результате столкновения позиций, иногда непопулярные решения, и общая обстановка для принятия решений для законодателей, в том числе для сенаторов, членов Совета Федерации, должна быть адекватной, и я рад, что сейчас такая обстановка создана. Также хотел бы поблагодарить, Валентина Ивановна, вас, руководство Совета Федерации и вообще всех членов Совета Федерации за конструктивное сотрудничество с Правительством в течение прошедшего года.

В весеннюю сессию, я напомню, вы одобрили 255 федеральных законов, из них 131 закон был внесён Правительством. Естественно, мы свою законотворческую деятельность не собираемся сворачивать, будем вам подкидывать новые документы и рассчитываем на продолжение такого активного многопланового сотрудничества, которое сложилось.

Уже сейчас на различных стадиях в Совете Федерации находится 183 правительственных законопроекта, причём это важные законопроекты, касающиеся и бизнеса, и инвестиционного климата, и защиты конкуренции, и поддержки малого и среднего бизнеса. Будете заниматься реформированием Российской академии наук. Тоже тема не самая простая, но весьма актуальная для нашей страны, потому что без науки у нас нет будущего, но наша наука должна быть современной. И, конечно, это пакет социально значимых законопроектов. Они и сейчас в ваших, так сказать, коридорах обсуждаются, и мы в ближайшее время внесём целый ряд документов очень важных и сложных. Также рассчитываю на их внимательный анализ и совместную работу.

Но особую важность, конечно, представляет рассмотрение главного финансового документы страны – бюджета. Вы об этом сказали, Валентина Ивановна. Не буду скрывать, я говорил об этом на заседании Правительства, бюджет очень сложный, самый сложный за последние годы, как, собственно, и обстановка, которая сложилась в экономике.

Знаете, когда в 2008 году случился кризис, и мы понимали, к чему это может привести, может быть, даже как ни странно в чём-то ощущение было проще, потому что нам нужно было просто не провалиться совсем глубоко. И когда мы смогли это обеспечить, все, не только руководство страны, но и прежде всего наши люди выдохнули с облегчением, потому что всё-таки кризис не создал таких колоссальных проблем, хотя и существенно заморозил наше развитие. А сейчас у нас нет кризиса, но и нет развития, и мы находимся в довольно сложной точке, когда восстановительный рост закончился, доходов таких мы не имеем, внешние рынки закрыты в значительной степени, а бюджет нам нужно исполнять, и исполнять те огромные социальные обязательства, которые мы взяли на себя за последние годы. Я считаю, что это предмет нашей гордости, потому что мы смогли решить целый ряд задач.

Поэтому бюджет сложный, но он должен обеспечить нам стабильное развитие России в условиях неопределённой экономической ситуации. Конечно, мы рассчитываем на то, что в следующем году, может быть, в Европе станет чуть лучше, может быть, начнётся рост европейской экономики, продолжится рост американской экономики, стабилизируется рост китайской экономики, а наша экономика как экспортно ориентированная от этого очень сильно зависит. Но нам нужно приготовиться к сложному бюджету.

Почему об этом говорю подробно? Просто хотел бы, чтобы все присутствующие понимали, в каких условиях формировался этот бюджет. Мы открыты к сотрудничеству по всем этим вопросам. Думаю, что результатом будет всё-таки сложный, но правильный, адекватный нынешней ситуации государственный бюджет России.

Валентина Ивановна в своём выступлении уже затронула несколько тем. С учётом того, что мы пришли сюда не для того, чтобы говорить только приятные вещи, поздравлять с праздниками или предстоящими юбилеями, я сразу же кое-что прокомментирую. Идея о том, чтобы все законы принимались при наличии пакета подзаконных нормативных актов, не нова. Не скрою, ещё работая президентом, я давал соответствующее поручение Правительству. Сейчас мы стараемся это делать, но далеко не всегда это получается. Эта ситуация вообще должна быть именно такой, как вы и говорите. Это правильная модель, и наша задача – со всех сторон поджимать ведомства, которые этим занимаются, к тому, чтобы они готовили проекты подзаконных нормативных актов. В этом смысле можете рассчитывать и на мою поддержку этой позиции, потому что я изначально с ней согласен.

Несколько уже конкретных вопросов, которые прозвучали, – по финансово-экономическому обоснованию проектов, а также так называемой консолидированной группе налогоплательщиков. Как и всякая идея, она, конечно, содержит в себе и плюсы, и минусы. Но я встречаюсь практически со всеми регионами, посещаю очень много регионов, ко мне заходят постоянно губернаторы с теми или иными просьбами… Очень разные мнения. Кто-то приходит и говорит: спасибо за то, что у нас появилась новая система учёта консолидированной группы, а кто-то говорит: нас несправедливо обделили.

Я напомню, что теперь мы, по сути, больше отдаём денег туда, где большее количество людей занято в основном производстве, и пропорционально создаваемому экономическому эффекту. Внешне справедливо, но на практике получаются перекосы. Так было, кстати, и с нашей столицей, и с некоторыми другими местами. Я не возражаю против того, чтобы вернуться к этому вопросу и выяснить, кто реально выиграл, кто реально проиграл, попытаться это отбалансировать, потому что, если говорить прямо, мы идеальной схемы всё равно не найдём. Если вернуться к прежней схеме, будут страдать другие регионы, но обсудить текущую ситуацию, мне кажется, правильно и разумно и, может быть, какие-то изменения сделать. Я готов дать поручение Минфину этим позаниматься. Более того, я это уже делал по ситуации в отдельных регионах. Можем создать какую-то специальную группу, которая над этим поработает и какие-то предложения представит.

В.Матвиенко: Если можно нас включить туда тоже…

Д.Медведев: Конечно, я это и имею в виду. Полностью поддерживаю, Валентина Ивановна, вас в том, что мы должны внимательнее относиться к законодательным инициативам регионов. Регионы – такие же субъекты законодательной инициативы, как Правительство, Президент, депутаты, сенаторы. Мне кажется, абсолютно правильно, чтобы целый ряд ключевых инициатив формировался именно на местах, потому что очень часто, мы с вами хорошо это знаем – и вы, коллеги, когда приезжаете в свои регионы, и члены Правительства, когда приезжают в различные места, – многие проблемы совершенно по-иному воспринимаются. За многими, казалось бы, вполне благополучными формулами, когда приезжаешь в регионы, скрываются большие проблемы. Поэтому, если деятельность региональных парламентов, законодательные инициативы регионов в лице соответствующих высших должностных лиц субъектов Федерации будут положены в основу законотворческой деятельности, мне кажется, это только украсит наш законодательный процесс и будет способствовать более точному исполнению мандата Совета Федерации как палаты регионов. А Совет Федерации – это действительно палата регионов, и то, что вы именно таким образом профилируете деятельность Совета Федерации, мне кажется, абсолютно правильным и справедливым.

Расходы на различные важнейшие нужды, включая культуру, конечно, остаются в зоне приоритетов. Мы объявили следующий год Годом культуры. Правительство эту инициативу, естественно, тоже поддерживает. В рамках перераспределения надо окончательно посмотреть, что там получилось, где убавилось, где прибавилось. В целом, если говорить об отношении и к сфере культуры, и вообще к другим сферам, я никаких других указаний не давал, Валентина Ивановна, кроме одного: мы все затраты с учётом текущей экономической ситуацией уменьшили на 5%, кроме защищённых статей. Поэтому если там провалилось больше, это должно быть отбалансировано, манипуляции здесь не допустимы. Но в том, что происходит общее сжатие размеров экономики и, к сожалению, доходной базы, а, соответственно, наших расходов, нужно относиться с пониманием, поэтому вот эти 5% – да, всё остальное требует отдельного объяснения. Если покажете мне, я готов буду тоже там с этим разобраться.

Тема детей – святое…

В.Матвиенко: И детских садов.

Д.Медведев: Да, и детских садов. Я напомню, что эти 50 млрд рублей я почти зубами вырвал в прошлом году, причём в середине года. Это мне стоило – даже мне, Председателю Правительства – определённых трудов, потому что всё же свёрстано, всё трудно. Тем не менее я сделал это, не жалею нисколько, но не только потому, что дети – наше всё, это понятно, но это лозунг. Я езжу в регионы сейчас и почти в каждом регионе заставляю коллег-губернаторов показать мне детский сад, который строится на соответствующие средства в режиме софинансирования, региональные деньги, федеральные деньги. Что я хочу сделать? Я хочу посмотреть, чем всё это закончится, как эти 50 млрд рублей будут истрачены, потому что, не скрою, коллеги из экономического блока Правительства, естественно, мне сказали: «Нет, это вообще не федеральный мандат, да ещё и не потратят». Я рад тому, что реально эти деньги расходуются на создание детских садиков.

Я надеюсь, что все регионы те планы, которые брали по детским дошкольным учреждениям, исполнят. Это даст мне основания сделать соответствующее предложение (а вам как законодателям меня поддержать) и найти дополнительные средства на эту программу. Я тоже считаю, что нам не решить эту задачу без дополнительного финансирования на федеральном уровне, потому что проблема слишком велика. Что там говорить, в одной Московской области, хотя она не самая обездоленная, у нас 50 тыс. человек в очереди. Её очень сложно сбить, потому что Московский регион, как губка, впитывает большое количество приезжих. В других регионах очень долго ничего не делалось, не строилось, и там тоже огромные хвосты. У нас есть счастливые регионы (где-то до десятка), где этой очереди нет, но и то внешне нет, а на самом деле есть. Она текущая, только они закрывают эту проблему сами. Поэтому надо обязательно будет со всем этим разобраться.

В.Матвиенко: Дмитрий Анатольевич, и мы с сенатором эту проблему тоже взяли под контроль.

Д.Медведев: Вот-вот!

В.Матвиенко: Когда ездят в регионы, все контролируют, смотрят, как с детскими садами, как осваиваются деньги. Потом докладывают по итогам, так что мы здесь Ваши союзники.

Д.Медведев: Я очень рассчитываю на то, что здесь будет помощь и от членов Совета Федерации, потому что надо доказать, что эти деньги реально сработали, и тогда мы постараемся найти дополнительные средства.

И про маленькие праздники. Хотел бы сказать, что это, конечно, немаленькие даты. С учётом того что наша демократия молодая, 20-летие Конституции и 20-летие Федерального Собрания – это большие, серьёзные даты. Из них не нужно устраивать всенародных праздников, но нужно достойным образом отметить эти события. Посмотрите, как относятся к Конституции, к парламенту в других странах. Мне кажется, что Совет Федерации к этой дате пришёл в самой лучшей форме за последние 20 лет, во всяком случае внешне.

В.Матвиенко: И внутренне, надеемся, тоже.

Д.Медведев: Внутренне, я тоже надеюсь.

Спасибо ещё раз за приглашение. Я готов к тому, чтобы продолжить общение с коллегами.

В.Матвиенко: Спасибо. Коллеги, у кого какие вопросы, пожалуйста.